この開発の目的は、信用状で働く事業の単位の活動を自動化することです。

古典的な銀行のサービス(РКО:現金および決済のサービス、ローン、預金)の市場における競争、ならびに通貨および外国為替の市場(Money MarketおよびForex)の業務による利益の減少の理由により銀行は顧客を引き付けるために新しいサービスの種類を開発するなければなります。

ポテンシャルの顧客は、手数料の大きさや金利だけでなく、提供されるサービスの範囲も考慮して銀行を選択します。自動化された銀行の業務の数と種類を増やすことを目的とした当社の方針は、当社の自動化された銀行のシステムの機能の継続的な拡大を引き起こします。

輸出入の貿易の業務の量の増加により、銀行は貿易の契約を維持するために新しいサービス、特に信用状の設計と支援の開発につながった。銀行がこの活動の種類を自動化する必要性に関連して、そして我々の従業員による彼らの方針に従って、「信用状」モジュールが開発されたでした。

これらの操作の自動化のレベルは現在に高くではありません。多くの大手の銀行でもExtselに会計したり、独自の開発を使用したりしています。

モジュールの目的:

- 規制の文書に従った信用状の登録および維持;

- SWIFT通信の作成、ロード、および処理 (世界的な銀行の間の金融の通信のために協会) / 7カテゴリのTELEX通信;

- 支払い文書の作成と結合;

- 会計における操作の反映。

機能性.

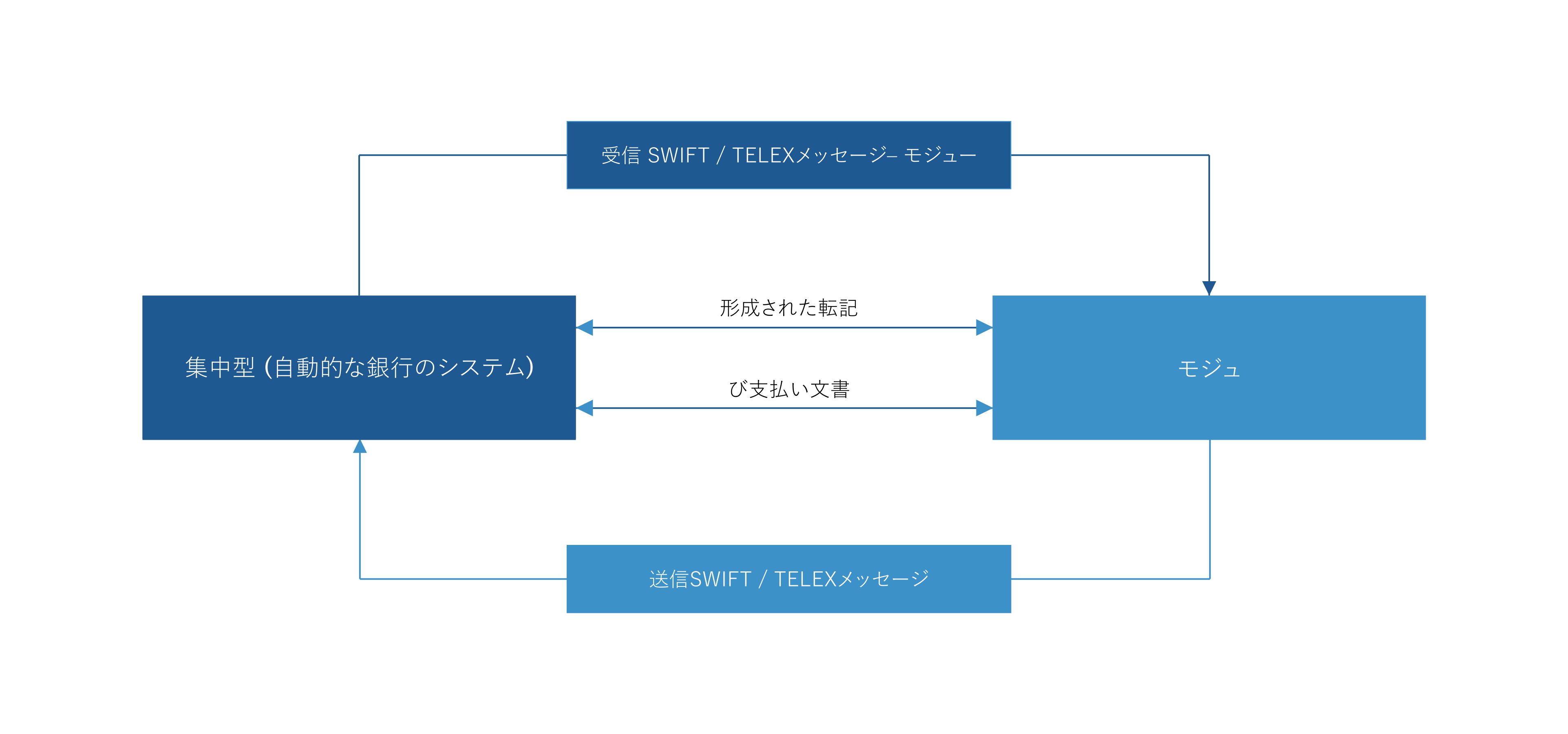

このモジュールは、支払い文書とSWIFTメッセージのレベルで「核心」モジュールと完全に統合されていることに注意してください。(世界的な銀行の間の財政的なテレコミュニケーションのために協会) :

- 輸出入の信用状の登録;

- 登録された信用状の校訂;

- バランスおよびオフバランスの支払い文書の作成;

- 他のサブシステムで作成されたエントリーを信用状にバインド;

- 手数料の計算と形成;

- SWIFT / TELEXメッセージの形成;

- 信用状に関する有事について備忘;

- SWIFT形式に着信メッセージのダウンロード、処理、およびバインド;

- 準備金の形成および会計。

モジュールには、支払い文書と発信メッセージが生成されます。さらにメッセージは、支払い文書の種類に応じて、標準の方法でコアの中に処理されます。同時に、文書の種類とそれに示される勘定科目(処理の技術、レッドバランスの管理、ステータスなど)に課されるすべての制限が管理されます。

活動の手順:

- 信用状の作成;

- 状況の変化;

- 支払いの作成;

- 信用状の閉止;

- SWIFT / TELEXメッセージの作成;

- 会計の記録の作成。

取引に対する調整可能な会計のパラメータ (国に依存する).

信用状の種類が決定されます:

- 取消し可能/取消不能;

- 覆われた/覆われていない;

- 輸出/輸入,など.

支払い文書の種類が決定されます:

- 内部の支払い注文;

- 銀行間の支払い注文;

- 記念の令状、など.

借方勘定の種類の決定;

クレジットアカウントの種類の決定;

取引に関与している口座の種類が決定されます:

- 補償範囲および手数料の控除のためにカスタマーのアカウント;

- オフバランスの準備金および負債のアカウント、収益および費用のアカウント。

作動に参加している金額は、定められます:

- 信用状の金額;

- 手数料の金額;

- 引当金の計上額、償却額および修正額;

- 信用状の大きさの変化の金額。